Δευτέρα 2 Δεκέμβρη (00.05) >> Η ιδέα ότι τα μέλη των BRICS προσπαθούν να φύγουν απ’ το δολάριο ενώ εμείς καθόμαστε και κοιτάμε ΤΕΛΕΙΩΣΕ. Απαιτούμε μια δέσμευση απ’ αυτά τα κράτη ότι ποτέ δεν θα φτιάξουν ένα νόμισμα BRICS, ούτε θα υποστηρίξουν οποιοδήποτε άλλο νόμισμα για να αντικαταστήσει το ισχυρό δολάριο των ηπα. Αλλιώς θα βρεθούν μπροστά σε δασμούς 100% και ας περιμένουν ότι θα αποχαιρετήσουν τις πωλήσεις τους στην υπέροχη οικονομία των ηπα. Μπορούν να ψάξουν αλλού για κορόιδα. Δεν υπάρχει περίπτωση να αντικαταστήσουν οι BRICS απ’ το διεθνές εμπόριο, κι όποια χώρα το επιχειρήσει να πει goodbye στην αμερική.

Αυτά πόσταρε χτες το ψόφιο κουνάβι – και ο πλανήτης ολόκληρος ανατρίχιασε! Πως το είπατε; Θα αποκλείσετε τον πλανήτη απ’ την «υπέροχη οικονομία» σας για να σώσετε το «ισχυρό δολλάριό» σας; Καταπληκτική ιδέα!!! Πως δεν σκέφτηκε κάτι ανάλογο κανένα άλλο ιμπεριαλιστικό κράτος εδώ και δυο αιώνες;

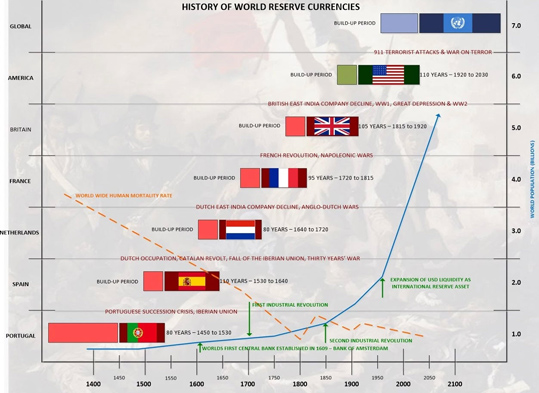

Ηθικό δίδαγμα: ο «οικονομικός πόλεμος» της Ουάσιγκτον κατά των ανταγωνιστών της εκπυρσοκροτεί ξανά και ξανά… Τι άραγε απομένει στην «υπέροχη» τους επόμενους μήνες και τα επόμενα χρόνια;

(Έχει και μια άλλη ιδέα για το δολάριο το ψόφιο κουνάβι. Για την ακρίβεια την έχουν διάφοροι “σύμβουλοί” του. Αλλά γι’ αυτήν, επειδή χρειάζεται ανάλυση, στο επόμενο cyborg – τον Φλεβάρη…)